砂石是建筑业最重要的原材料之一,广泛应用于房屋、道路工程等建设,“十三五”期间砂石需求量较“十二五”期间有所增长。近年来受疫情冲击、房地产投资持续探底、基建项目拉动有限等因素影响,砂石用量明显减少,2021-2023年,我国砂石需求量连续三年负增长。砂石骨料市场转变为缩量市场已成既定事实,未来需求是持续探底还是触底小幅增加、未来砂石新增产能释放是否会有所减缓、下半年砂石价格走势是否会继续回落?本报告将就2024年上半年全国砂石行业运气情况展开分析,为业内人员提供参考。

1 2024年上半年全国及分省需求情况

1.1 上半年砂石需求量同比下降10.76%

据不完全统计,2024年上半年全国砂石需求量约63.79亿吨(备注:砂石需求量仅统计大陆地区,不包含港澳台等地),同比下降10.76%。一季度受春节假期影响,施工项目停工,节后伊始,工地开工率较低,市场尚未恢复至正常水平,砂石用量萎缩明显。二季度基建和地产等工程施工强度虽有所回升,但总体需求不及预期,截至6月底,需求相对处于疲软状态。

江苏及广东省作为我国经济大省, 2024年上半年砂石需求量领跑全国,分别达到47475万吨和44892万吨。除上述两省外,安徽、四川及山东砂石用量也超4亿吨,而吉林、黑龙江、上海、海南、宁夏、天津、西藏、北京、青海等九个地区的砂石用量不足1亿吨。

与2023年上半年相比,全国绝大多数省份砂石用量有所减少,仅西藏和河北两地区增加,其中,江西、宁夏、辽宁、福建、北京及天津等六个地区的砂石用量下滑超30%。

表1 分省砂石需求量及增速统计表

数据来源:砂石骨料网-砂石数据中心

1.2 上半年我国南方砂石用量约43亿吨

南北方地区在经济、社会、生态、民生等领域的发展水平存在差距,砂石需求量也有明显不同。2024年上半年,南方砂石需求量约43亿吨,占全国总需求量的六成以上,较2023年下半年减少20.18%,同比减少9.87%;北方砂石用量约21亿吨,环比减少21.18%,同比减少12.55%。

图1 南北方地区砂石需求总量统计图

制图:砂石骨料网-砂石数据中心

1.3 长江沿线三大集群需求占全国总量四成以上

从砂石需求热点板块来看,2024年上半年,以泛长三角集群为首七大板块的总需求量高达近46.1亿吨,集聚了全国砂石需求总量的72.22%。而热点区域砂石消费集聚化特征愈发明显,其中长江沿线三大集群(泛长三角、长江中游、成渝)合计需求量达27亿吨,占全国总用量的四成以上。另以长江流域和珠江流域为例,两区域骨料需求多聚集在长三角与珠三角两大城市群,骨料资源主要集中在流域中下游地区,且砂石类矿山多沿江分布,这一分布特征有利于降低运输成本,能在一定程度上提高本企业产品的竞争力。

图2 热点板块2024年上半年砂石需求总量统计图

制图:砂石骨料网-砂石数据中心

2 2024年上半年砂石类采矿权出让情况

2.1 上半年成功出让矿权505宗,同比减少3.44%

据不完全统计,2024年上半年全国共成功出让砂石类采矿权505宗,较2023年下半年(582宗)减少13.23%,较2023年上半年(523宗)减少3.44%。各省份因其具体条件不同,采矿权数量存在较大差异,西南、西北及中南地区出让矿权总数量相对较多,华北地区矿权出让数量较少。其中,新疆新成交矿权以95宗位居全国首位;云南及贵州两地次之,分别达到67宗和53宗;河南及江苏两地仅统计到1宗采矿权;北京、天津、河北、海南、宁夏、上海及福建等地暂未统计到砂石类采矿权成交。

表3 2024年上半年全国各地区新成交矿权数量统计表

制表:砂石骨料网-砂石数据中心

2.2 2024年上半年超大型矿山成交数量显著减少

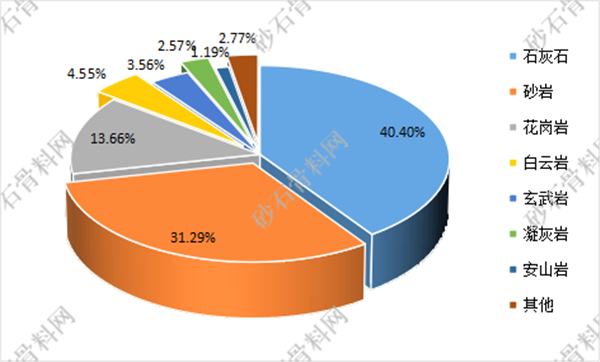

从上半年新成交采矿权矿山岩性来看,母岩岩性仍以石灰岩和砂岩等软岩为主,两种岩性合计占比超七成;花岗岩次之,占比约13.66%;白云岩、玄武岩、凝灰岩、安山岩等均占一定的比例,约在1%~5%之间。

图4 2024年上半年全国新成交矿权矿山岩性分布图

制图:砂石骨料网—砂石数据中心

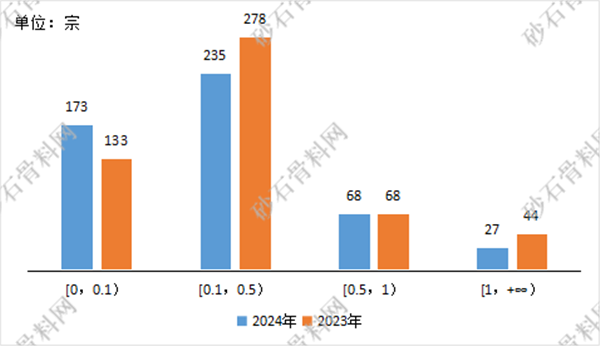

2024年上半年,面积小于0.1平方公里的微小型矿山数量占比超三成,较2023年同期数量增加;矿区面积处于0.1~0.5平方公里的中小型矿山数量有所下降,而矿区面积大于1平方公里以上的超大型矿山数量同比减少38.64%。统计分析2023及2024年上半年全国新成交采矿权矿区面积不难发现,2024年上半年矿权竞拍理性回归,超大型矿山成交数量减少。

图5 2023及2024年上半年新成交矿权矿区面积分区间统计图

制图:砂石骨料网-砂石数据中心

2.3 2024年上半年新增产能同比减少近1.7亿吨

2024年上半年,全国新成交砂石类矿山总储量约132.57亿吨、平均单矿储量约2630万吨,与2023年上半年矿山总储量164.44亿吨、平均单矿储量3174万吨相比,分别减少31.87亿吨和544万吨。2024年上半年供给增量弱于去年同期,未来供给压力稍减。分省份来看,河南省新出让矿山可采储量明显缩减,单矿储量同比减少约24471万吨;值得一提的是,曾经砂石矿权拍卖最为火热的地区—广东省,平均单矿储量同比减少约7010万吨;而广西、江西、辽宁、山东等部分沿江沿海地区新成交矿山单矿储量有所提升。

表4 2024年上半年新成交采矿权储量分省统计

制表:砂石骨料网-砂石数据中心

2024年上半年全国新成交砂石类采矿权设计总产能84214万吨/年,平均设计产能约168万吨/年,与2023年上半年相比分别减少1.7亿吨和31万吨。2024年上半年,分省平均设计年产能在400万吨以上的仅有湖北、广东、浙江和安徽四省。广西、辽宁及江西三省平均设计年产能在300-400万吨左右。如下表所示,平均设计年产能较高的省份大多分布在长三角、珠三角等城市群,区位优势明显。

表5 2024年上半年全国新成交采矿权年产分省统计

制表:砂石骨料网-砂石数据中心

分区间来看,2024年上半年新成交采矿权年生产规模在200万吨以内的数量有所增长:100万吨以下的数量由2023年的270宗增长至289宗;年生产规模在100~200万吨的矿山数量由95宗增长至97宗。年生产规模在200万吨以上的矿山数量均呈现减少趋势,其中年生产规模在1000万吨的矿山数量由去年的11宗减少到现在的3宗。对比2023、2024年上半年新成交采矿权年生产规模不难发现,2024年上半年,中大型采矿权数量减少,微小型矿山数量增加。

图7 2023及2024年上半年新成交采矿权设计年生产规模分区间数量统计

制图:砂石骨料网-砂石数据中心

矿权出让年限会影响企业态度以及企业采矿策略,从企业可持续发展角度来看,年限不宜过长也不宜太短。矿权出让年限过短直接影响企业的发展规划和战略部署,限制企业对自身资源的最大化合理利用;矿权出让年限过长,企业可能会出现恶性竞争和资源下沉等情况,从而影响企业的发展。2024年上半年全国矿山平均出让年限达到10.6年,与2023年上半年平均出让年限10.49年相比略有延长,大多数省份采矿权平均出让年限在10年以上,山西和江苏省平均出让年限均超20年。浙江省矿权出让年限较短,平均值仅有4.44年,因为其新成交矿山大多为“项目类采矿权”,主要包含矿地综合开发利用项目、废弃矿区生态修复项目等。

表6 2024及2023年上半年全国新成交矿权平均出让年限分省统计

数据来源:砂石骨料网-砂石数据中心

2.4 溢价率下降超4%,竞拍人拿矿更加理性

为探究2024年上半年全国砂石类矿权交易行情现状,选择平均溢价率及平均获矿成本两个指标对当前全国砂石类采矿权市场交易行情进行分析。

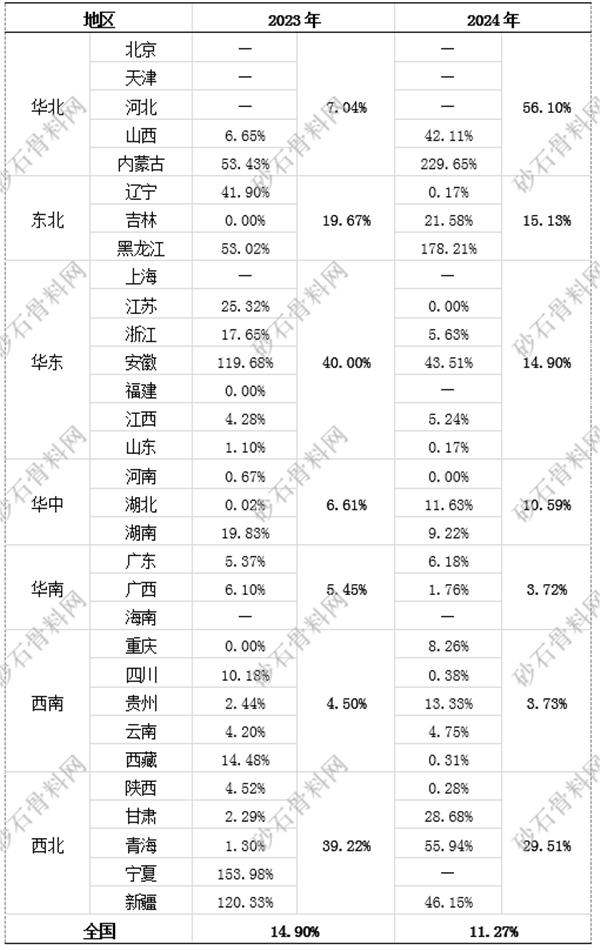

2024年上半年,全国新成交采矿权溢价率约11.27%,同比下降3.63个百分点。分省来看,内蒙古平均溢价率最高,约229.65%,远超全国新成交采矿权平均溢价率。以平均溢价率高于100%为基准,当前溢价率高于100%的采矿权占比较少,大多数省份矿权以略高于起拍价竞得。随着市场供给结构改变,市场下行和企业信心不足,华东和华南等热门区域新成交采矿权平均溢价率有所回落。

表7 2023及2024年上半年全国新成交矿权平均溢价率分省统计

数据来源:砂石骨料网-砂石数据中心

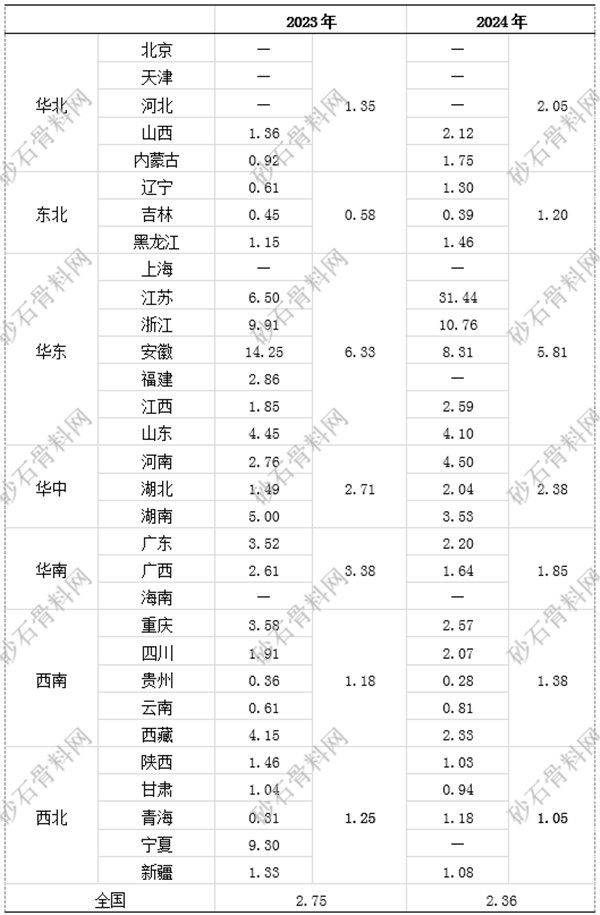

获矿成本方面,2024年上半年全国新成交砂石类采矿权的平均获矿成本约2.36元/吨,同比下降14.12%。华东、华中、华南、西北等区域获矿成本均呈下降趋势。其中,平均获矿成本超10元/吨的仅有江苏省和浙江省。总的来看,砂石吨获矿成本与矿权所在地市的砂石消费水平和地理位置有关,呈现出沿江、沿海且砂石需求大的地区矿权价格相对较高,中西部地区价格相对较低的特征。

表8 2023及2024年上半年新成交矿权平均获矿成本统计(单位:元/吨)

数据来源:砂石骨料网-砂石数据中心

2.5 2024年上半年热点省份采矿权出让简述

湖北、安徽及广东等长江、珠江流域的砂石市场一直以来备受关注,为此特选取上述三个省份近两年上半年的采矿权信息进行简要分析。

表9 近两年上半年部分省份采矿权出让情况对比

制表:砂石骨料网-砂石数据中心

1)湖北省多地市矿山储量较大

2024年上半年湖北省共成功出让采矿权29宗,总出让储量近22.5亿吨,数量较2023年同期增加125.88%,合计年产能同比增长近7405万吨。仅黄冈市出让总储量就超10.8亿吨,襄阳、恩施、随州和咸宁四地出让矿权总储量均超1亿吨,分别达到4.4亿吨、1.9亿吨、1.8亿吨和1.3亿吨。

2)广东省矿权出让热度明显下降

2024年上半年广东成功出让12宗采矿权,总出让储量近11.26亿吨,合计年产能约5459万吨。矿山出让数量较2023年同期减少55.56%,总出让储量减少33亿吨,合计年产能减少72.39%。

3)安徽省大中型矿权成交数量上涨

2024年上半年,安徽省成功出让采矿权9宗,数量较2023年上半年增加4宗;出让总储量约50805亿吨,设计年产能约3660万吨,分别同比增加49.01%和57.42%。9宗采矿权中,仅有1宗矿权设计年产能在100万吨以下,其余8宗矿权设计年产能均在200万吨及以上。

4)民企竞矿积极性增加

2024年上半年,湖北、广东及安徽三地共成功出让采矿权50宗,国企和民企竞得矿权数量各占50%。与2023年同期民企竞得矿权数量占比45.1%相比,民企拿矿比例增长。据了解,头部建材企业表示在各区域砂石布局已基本完成,后续获矿将优中选优。且2023年4月新修订的《矿业权出让收益征收办法》提出:采矿权出让收益首次征收比例不得低于采矿权出让收益的10%且不高于20%,采矿权人自愿一次性缴清的除外,剩余部分在采矿许可证有效期内按年度分期缴清。矿业权出让收益征收新政的实施,使得各地民企竞拍采矿权资金压力减少,2024年上半年民企竞矿积极性增加。

3 砂石价格指数及全国砂石价格情况

3.1 2024年全国砂石价格指数继续下行

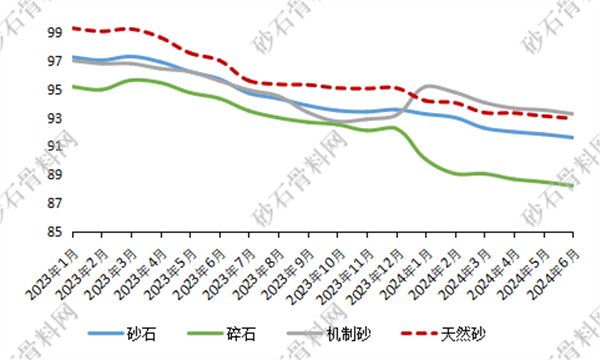

受房地产下行、基建不振、矿权频出产能过剩等因素影响,砂石行业发展承受较大压力,全国砂石价格指数持续下行。从2023年1月至2024年6月,全国砂石指数降幅约5.8%,分品类看,碎石的降幅最高,约7.3%;其次是天然砂和机制砂降幅分别为6.4%和3.9%。

2024年一季度,恰逢春节,市场供需双弱,砂石价格低迷;2024年二季度,工程项目复工率提升,砂石市场需求小幅回升但不及预期,砂石价格仍以下降为主。截至2024年6月,全国砂石价格指数为91.61,碎石、机制砂、天然砂价格指数分别为88.21、93.28、92.96,较2024年1月,降幅分别为1.8%、2.1%、2.0%、1.3%。未来,随着大型矿山的建设投产,砂石供给进一步增多,市场将保持供大于求的竞争环境,预计未来砂石价格将继续下跌。

图9 2023年1月至2024年6月全国砂石指数走势

制图:砂石骨料网-砂石数据中心

3.2 全国各地砂石价格普跌

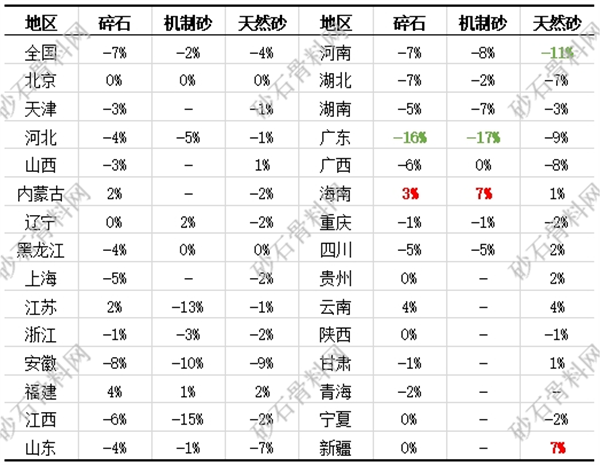

将2024年6月全国各省(区/市)(注:吉林、西藏、港澳台地区暂无相关价格数据)平均砂石到用料单位价格与2023年6月相比较,具体变化情况见下表:

表10 2024年6月全国各省(区/市)砂石到用料单位价格较去年同期比较

制表:砂石骨料网-砂石数据中心

据不完全统计,2024年6月全国各省(区/市)平均砂石到用料单位价格较去年同期多呈现下降趋势,仅福建、海南两地碎石、机制砂、天然砂价格均上涨。

分品类看,广东地区碎石、机制砂价格同比降幅最大,分别为16%和17%;海南地区碎石、机制砂价格同比涨幅最大,分别为3%和7%。天然砂涨幅和降幅最大的地区分别位于新疆、河南两地,与去年同期相比,新疆地区上涨7%、河南地区下跌11%。

3.3 部分代表城市砂石平均出厂价情况

在纳入砂石骨料网行情通监测的40个样本城市中,多数城市2024年7月碎石、机制砂价格较去年同期均下降;仅有6个城市碎石、机制砂价格均上涨,分别是上饶、九江、崇左、广州、福州、漳州、毕节、安阳。其中,碎石同比涨幅最大为崇左,从22元/吨上涨至28元/吨,涨幅约27%;机制砂同比涨幅最大的是九江和崇左两地,涨幅均约12%。碎石、机制砂降幅最大的两地是来宾和宿州,降幅分别为38%和17%。具体来看,在纳入统计的40个地市中,碎石价格较去年同期上涨的有9个,下跌的有19个,不变的有12个;机制砂价格较去年同期上涨的有8个,下跌的有21个,不变的有11个。

分地区来看,华东、华中地区中,碎石、机制砂价格同比下降城市数占比较高,砂石价格以下行为主;华南地区代表性城市中碎石和机制砂价格各有涨跌;东北、西南、西北地区中,碎石、机制砂价格同比不变城市数量占比最高,砂石价格运行相对更为稳定。

表11 2023年7月及2024年7月样本地区砂石出厂价格对比(单位:元/吨)

制表:砂石骨料网-砂石数据中心

3.4 长江沿线大型企业砂石平均出厂价格

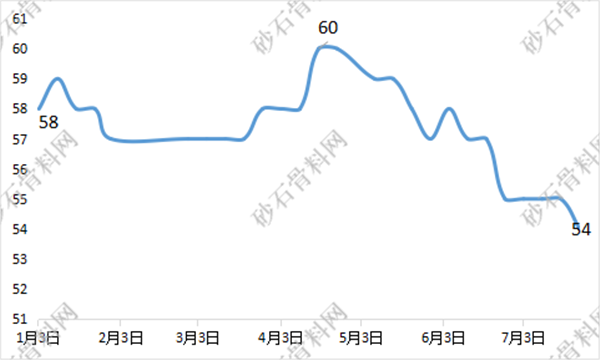

图10 2024年1-7月长江沿线大型砂石企业平均出厂价(单位:元/吨)

2024年1-7月,我国砂石流动性最强、市场化程度最高的长江沿线砂石价格持续震荡回落。2024年初,长江沿线砂石平均出厂价约为58元/吨,今年4月下旬一度曾回升至60元/吨,但自5月初以来,受供给持续放量且需求持续走弱影响,长江沿线砂石价格再次出行明显下降,至2024年7月底,长江沿线砂石平均出厂价已跌至54元/吨,预计下半年价格仍将继续下降。

4 下半年展望及预测

砂石骨料网-砂石数据中心认为,目前我国砂石价格持续走低,且下半年对行业的预期很难发生根本性变化。我们对下半年有以下四个预测。

1)机制砂与河砂将在价格上激烈博弈

2024年下半年,洞庭湖、鄱阳湖两地多个河砂采区将陆续进入开采期,而近年来新投产中大型矿山多配备有机制砂生产线,预计今年下半年机制砂和河砂的供应量都将出现明显增长。在当前价格下行的背景下,河砂与机制砂又互为替代品,预计下半年二者价格均将继续走低。

2)长江砂石出厂价或降至50元/吨

2024年1-6月,长江沿线砂石平均出厂价格由58元/吨降至55元/吨,2024年7月底更是跌至54元/吨,预计长江砂石评价价格今年年底或将跌至50元/吨左右,且不排除跌破50元/吨的可能性。

3)中小砂石企业将加速出清

2024年,长江、珠江及沿海地区将有多个千万吨级大型采矿权投产或达产,而我们目前的砂石需求又进入缩量阶段,今年上半年的砂石需求量较去年同期再减少10%,这上述背景下,预计2024年下半年,流通领域的中小砂石企业将加速出清,未来各头部建材企业在砂石领域的市场占有率有望继续走高。

4)新投产超大项目砂石价格或跌破盈亏阈值

2024年是大型砂石项目投产大年,2020-2022年,这一期间出让的多个大型及超大型采矿权计划于今年进入投产或试投产阶段。大型建材企业,特别是国/央企建材企业,其大型砂石项目的建设标准较高,呈现出“高成本”“高投入”“超规格”等特点,使得其砂石出厂吨成本居高不下。以某国有大型砂石企业为例,仅砂石加工吨成本就接近40元,将获矿成本叠加计算,出厂吨成本已超50元。而若2024年底砂石出厂价格降至50元/吨以下,个别大型砂石企业可能会出现投产即亏损的窘境。