一直被视为中国房企“优等生”的万科,近段时间持续处于舆论的风口浪尖。

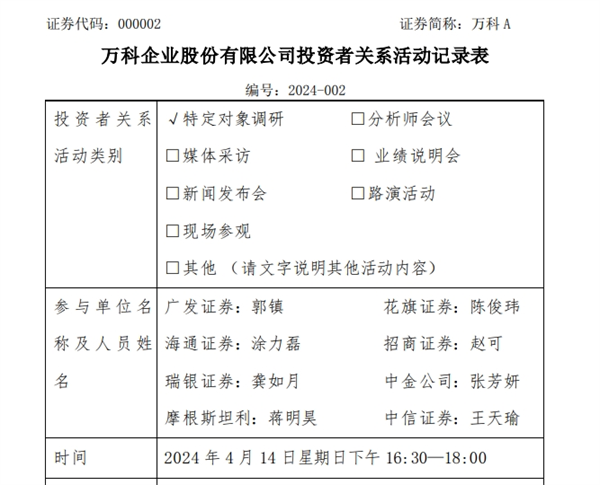

近日,万科最新披露一份投资者关系活动记录表,对近期围绕万科发生的热点事件进行了详细回应。万科表示,当前公司的确遇到了阶段性经营性困难,流动性短期承压。这是自3月份债务危机被曝光以来,万科的首次公开承认,并表示接下来将立足自救,保交楼。

据统计,截止到2023年12月底,万科集团总资产约为1.5万亿元;在负债方面,万科集团期末的负债总额高达1.1万亿元。

总负债1.1万亿,银行部分借款已展期

据统计,截止到2023年12月底,万科集团总资产约为15048亿元。

在资产细目中,尤为引人关注的是其存货状况。其存货总量为7017亿元,占据资产总额的46.6%,较2022年底减少了22.6%。此外,万科对具有潜在风险的项目采取了审慎态度,2023年新增计提了34.9亿元的存货跌价准备,这直接影响了归属于母公司股东的净利润减少了29.5亿元,而期末存货跌价准备的余额共计79.9亿元。

在负债方面,万科集团期末的负债总额高达11019亿元,其中包括有息负债合计3200亿元,占总资产的21.3%,且以中长期负债为主导。其中,一年内到期的有息负债为624亿元,占全部有息负债的19.5%,剩余的一年以上有息负债为2576.3亿元,占80.5%。

从融资来源分布看,银行借款占61.7%,应付债券占24.8%,其余借款占比为13.5%。值得关注的是,在剔除了合同负债后,万科的净负债率为54.66%,这一比例处于相对安全的范围之内。

在3月份的业绩报告会上,万科总裁祝九胜透露,银行给了万科宽限期,1-3年逐步转变。

三大原因致万科受困

4月14日,万科最新披露一份投资者关系活动记录表,对近期围绕万科发生的热点事件进行了详细回应。万科表示,当前公司的确遇到了阶段性经营性困难,流动性短期承压。

万科表示,这里面虽然有外部市场变化原因,但更多是企业自身在宏观情况和行业情况发生重大变化时,依然维持扩张惯性,未能及时调整。概括起来主要有三个方面问题:

一是尽管意识到需要转型发展,提出“开发经营服务并重”的经营理念,并实实在在布局了一批基于自身主业、符合国家政策导向的经营服务类业务和业态,但在实际操作过程中存在步子过大、操之过急的问题。转型业务超出资源匹配能力,过多占用了开发业务资金,规模过大也导致管理能力跟不上,经营目标未能按计划达成;

二是尽管意识到高速增长终将结束,但公司的行为未能坚决摆脱行业惯性,在不少城市包括一些重点城市和一线城市,出现投资冒进和失误。在中央明确提出行业高质量发展目标与要求后,未能对行业普遍存在的“三高”模式进行更为彻底的调整,导致出现被动局面;

三是在中央明确做出行业供求关系发生根本变化的战略判断,并为行业新发展模式转变出台一系列重要政策措施后,对融资模式趋势性变化的认识一开始不够全面透彻,集团已经启动了房地产融资模式的调整,但从总对总的信用融资为主转向新的融资模式还需要一个过程。

万科表示,目前看起来,可能有些过去的模式和做法已经不适应行业新的发展阶段,公司会全面进行检视和梳理,制定相应的策略。

房地产再无法回到高点

万科董事会主席郁亮亦表示,短期来看市场显然超跌。行业已经无法回到此前高点,行业市场依然广阔。在郁亮看来,当前支持房地产市场的政策已大量出台,力度超出以往年度,随着政策效果的体现,相信市场会逐渐恢复。

在市场恢复之前,如何“活下去”才是更重要。当前的万科,已从追求规模和利润,转向谋求安全地生存。

郁亮认为,以公司目前的能力,轻装上阵之后,能够更好地、更长久地为股东创造价值。“去年四季度以来,万科得到了深圳国资、金融机构、合作伙伴和市场各方的关心和帮助,对这些善意和支持,万科非常感恩,对外界的批评,万科也很感激。万科管理团队一定不会躺平,会跨过这个关口,把万科变成一家更好的公司。”

郁亮指出,未来,万科管理团队坚决不躺平,一定会跨过这个阶段性关口。万科集团将加大盘活存量、不动产变动产等工作的力度,未来两年削减付息债务1000亿元以上,以保障公司安全。

编辑:贾林娜

---转载请注明“文章转自:砂石骨料网”