概述:

据不完全统计,2023年我国砂石需求量约为151.72亿吨,较2022年的158.85亿吨下降4.49%。

需求方面:分省来看,2023年,广东和江苏两省年砂石需求量较大,均在10亿吨以上;分区域来看,华东地区砂石需求量较旺盛,占我国砂石需求总量的三成以上。

供给方面:截至2023年底,全国在册砂石类矿山总计约15396座,较2022年的17351座减少11%,净减1955座,其中,贵州、四川与云南三地在册砂石类矿山数量仍大于1400座;目前行业现存砂石类矿山生产规模偏小现象仍然普遍存在,但年产500万吨以上矿山占比首次超过3%。

价格方面:2023年12月,全国砂石价格指数为93.58,碎石、机制砂、天然砂的平均到用料单位价格分别为98元/吨、109元/吨和117元/吨,与2023年1月相比,全国砂石价格指数下跌3.81%,碎石、机制砂、天然砂价格分别下降4元/吨、4元/吨和5元/吨。

出让方面:2023年全国新成交砂石类采矿权1105宗,平均获矿成本约2.83元/吨,较2022年的3.08元/吨回落了0.25元/吨。

一、2023年砂石骨料需求情况分析

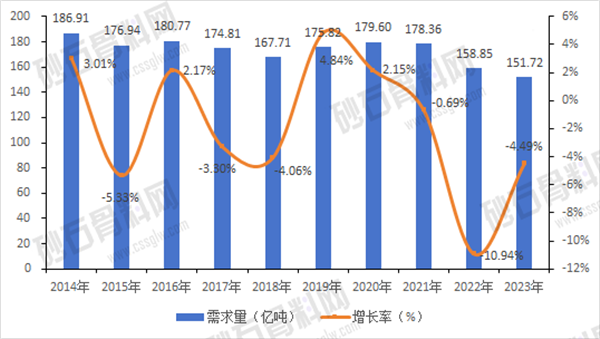

01、2023年中国砂石消费总量下降4.49%

据统计,近十年,全国砂石骨料需求量呈波动下降趋势,从2014年的186.91亿吨降至2023年的151.72亿吨。2023年,受房地产市场持续低迷及地方财政收入减少等因素影响,全年砂石需求降幅达4.49%。我们认为,目前我国砂石市场已完成由增量市场转变为存量市场的过程。

后疫情时代,城中村改造及“保交楼”工作仍将继续推进,但受财政支出及基建项目建设双收紧影响,预计2024年全国砂石年需求量仍将维持在150亿吨上下,波动幅度或不超过5%。

数据来源:砂石骨料网数据中心

图1-1 2014-2023年我国砂石骨料需求量及增速统计

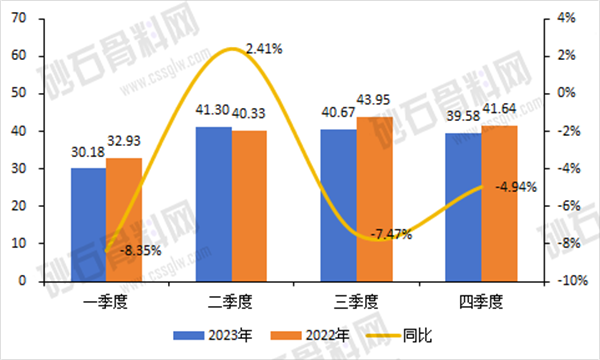

2023年第三季度,全国砂石需求量为40.67亿吨(2022年第三季度为43.95亿吨),与2022年同期相比减少3.28亿吨,同比减少7.47%;而2023年四季度的需求量为39.58亿吨(2022年同期为41.64亿吨),降幅收窄至4.94%。目前来看,我国房地产市场虽仍保持低迷态势,但随着国家及地方诸多救市措施的陆续推进,2024年我国砂石需求量降幅或将继续收窄。

数据来源:砂石骨料网数据中心

图1-2 2022-2023年全国分季度砂石需求量及增速(单位:亿吨)

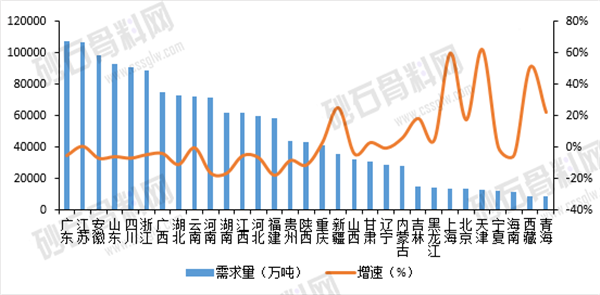

02、2023年超半数省份砂石需求负增长

据统计,2023年全国砂石骨料需求量约为151.72亿吨,从分省砂石需求量来看,各区域的需求差异巨大。从增长情况来看,2023年,天津、上海与西藏的砂石需求量增速超50%,增速较大的主要原因为三地2022年均曾经历长期疫情管控,当年砂石需求量降幅较大;除上述三地外,新疆、青海、吉林与北京等四地砂石需求量增速则超10%。而河南、湖南与福建三省的需求量降幅较大,同比分别减少16.49%、16.68%和17.94%,三地砂石需求下降原因主要受当地房地产市场拖累。

数据来源:砂石骨料网数据中心

图1-3 2023年分省砂石骨料需求量及增速

从需求量数值上来看,2023年,华东、华中及华南三地的砂石需求较为旺盛,而西北及东北地区的砂石需求量仍相对较少。年需求量在10亿吨以上的省份仅有广东省与江苏省;年需求量在1亿吨以下的省份也仅有两个,分别是青海省与西藏。多数省份砂石骨料需求量在5-10亿吨之间,需求量在上述区间的省份主要包括广东、江苏、安徽、山东、四川、浙江、广西、湖北、云南、河南、湖南、江西、河北及福建等14个省份。

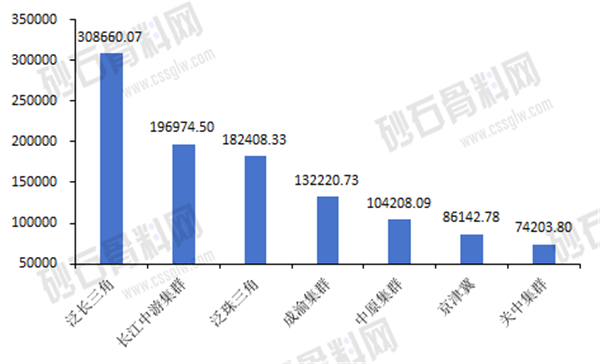

03、长江沿线集群占全国需求量四成以上

从砂石需求热点板块来看,2023年,以泛长三角集群为首七大板块集聚了中国砂石需求总量的71.5%,年度需求总量高达近108.48亿吨。而热点区域砂石消费集聚化特征愈发明显,其中长江沿线三大集群(泛长三角、长江中游、成渝)合计需求量达63.79亿吨,占全国砂石需求总量的42%左右。

数据来源:砂石骨料网数据中心

图1-4 2023年热点区域砂石骨料需求量(单位:万吨)

二、2023年分省砂石骨料矿山分布特征

砂石矿山虽在全国范围内都有分布,但并不均匀,各地区砂石矿山的主流岩性也存在较大差异,并且受物流交通、需求、资源禀赋等因素影响,各地砂石矿山的规模也差别较大。近年来环保政策趋严,行业集中度不断提升,但目前我国中、小型矿山占比仍然较大。据不完全统计,截至2023年底,全国在册砂石类矿山数量约15396座,与2022年砂石类矿山数量相比,减少11.27%。

表2-1 2022年分省在册砂石类矿山数量统计表

制表:砂石骨料网数据中心

贵州、四川、云南三地在册砂石类矿山数量仍大于1400座,上述地区的砂石类矿山有待进一步整合。湖南、重庆、新疆、云南、江西、广西、河南等地矿山整合关停力度较大,矿山数量较2022年减少均超百家,未来上述地区砂石供应结构或将有所优化。矿山数量增加的省份有六个,其中矿山数量增加超过20个的省份仅有吉林(24)、黑龙江(38)、和山西(61)三个。

制图:砂石骨料网数据中心

图2-1 2023年分省在册砂石类矿山数量增减情况

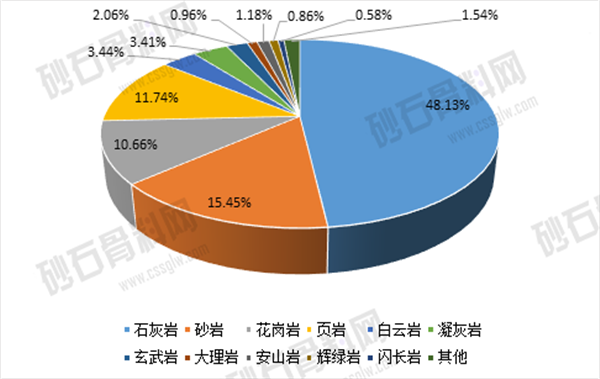

截止到2023年底,在纳入统计的砂石类矿山中,石灰岩、砂岩、页岩和花岗岩矿山数量位居前三,分别占比48.13%、15.45%、11.74%和10.66%。上述特征反映出,我国目前的砂石类矿山仍多以软岩为主,各类岩性矿山在比例上存在较大差异。

制图:砂石骨料网数据中心

图2-2 2023年在册砂石类矿山岩性分布图

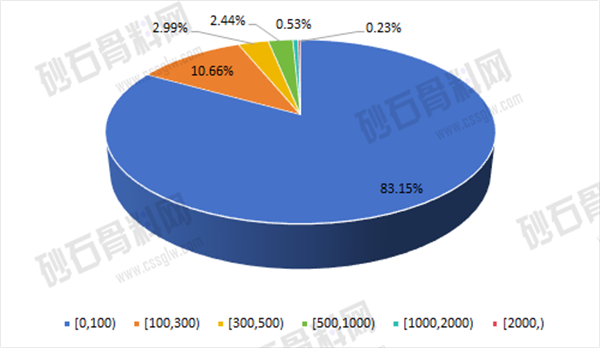

据统计,目前行业现存砂石类矿山生产规模偏小现象仍然较为突出,设计年产小于100万吨的占比高达83.15%,大于等于500小于1000万吨的占比约2.44%,大于等于1000万吨的仅占0.76%

制图:砂石骨料网数据中心

图2-3 2023年在册砂石类矿山设计年产(单位:万吨/年)

三、2023年砂石骨料价格及收益情况分析

01、全国砂石价格指数全年下降3.81%

数据来源:砂石骨料网数据中心

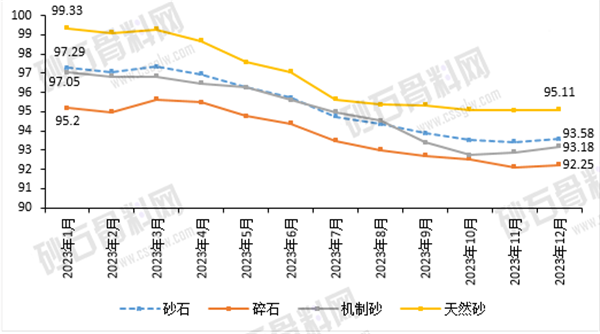

图3-1 2023年全国砂石价格指数变化趋势图

来自砂石骨料网行情通的数据显示,2023年全国砂石价格指数全年下降3.71点,跌幅为3.81%。分品类来看,碎石全年跌2.95点,机制砂跌3.87点,天然砂跌4.22个点;从价格指数变化趋势来看,2023年全国砂石价格继续延续2022年的下跌态势,各品类价格均有不同程度的下降,预计2024年砂石价格或将继续小幅回落。

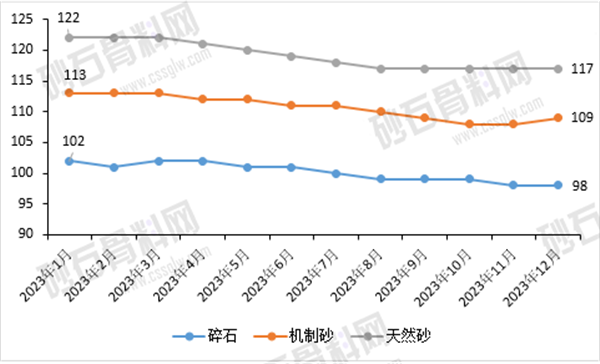

02、2023年全年砂石价格持续下降

来自砂石骨料网行情通的数据显示,2023年全国砂石平均到用料单位价格均有小幅下降。截至2023年12月,碎石、机制砂、天然砂的平均到用料单位价格分别为98元/吨、109元/吨和117元/吨,碎石平均到用料单位价格与2023年1月价格相比下降4元/吨,机制砂价格同样下降4元/吨,天然砂价格则下降5元/吨。

数据来源:砂石骨料网数据中心

图3-2 2023年全国砂石到用料单位价格变化趋势图(单位:元/吨)

03、2023年长江沿线平均出厂价格下降4元/吨

数据来源:砂石骨料网数据中心

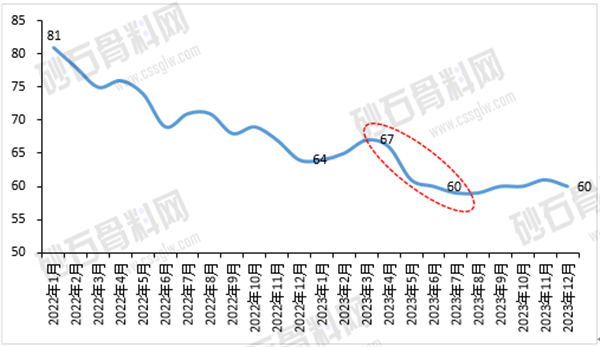

图3-3 2022年以来长江沿线平均出厂价格走势(单位:元/吨)

据统计,2022年以来,长江沿线代表性矿山的砂石平均出厂价出现明显回落。其中,2022年全年砂石出厂均价下降17元/吨,降幅20.99%;而2023年全年砂石出厂均价则下降了4元/吨,降幅约6.25%,预计2024年长江沿线砂石价格或仍难有起色。

从2023年长江沿线的砂石价格走势来看,一季度曾出现小幅上涨,一度由年初的64元/吨涨至3月底的67元/吨,但受需求增量不明显、水运运费下降后北方沿海砂石涌入长三角市场等因素影响,长江沿线砂石价格逐月回落,6月底已跌至60元/吨,目前价格仍维持在60元/吨左右。

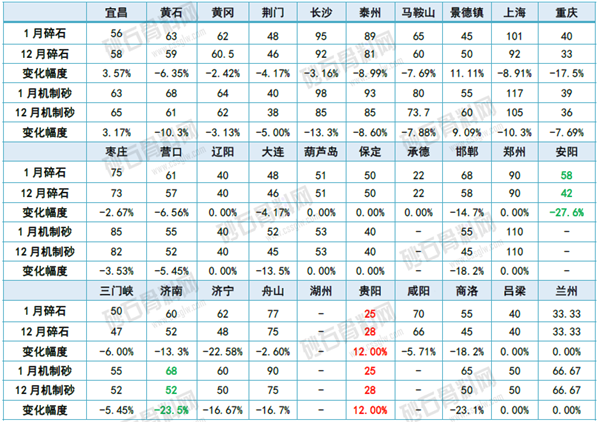

04、2023年样本城市碎石价格变化情况

在纳入砂石骨料网行情通监测的30个样本城市中,2023年碎石出厂价格上涨的城市仅有3个,机制砂出厂价格上涨的城市数量也仅有3个。其中,碎石出厂价格跌幅最大的为安阳市,跌幅为27.6%,机制砂跌幅最大为济南市,跌幅为23.5%;碎石、机制砂涨幅最大的均为贵阳市,涨幅都达到12%,景德镇的砂石与机制砂涨幅也较大,其中碎石上涨11.11%,机制砂上涨9.09%。

表3-1 2023年全国部分样本城市砂石出厂价格变化(单位:元/吨)

制表:砂石骨料网数据中心

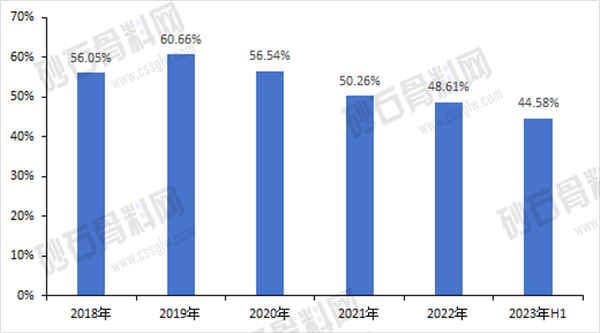

05、近五年部分上市建材企业砂石板块平均利润情况

在上市建材企业的众多板块中,骨料板块的收益率较高。(本次纳入统计的上市建材企业均属水泥企业,而目前水泥企业骨料业务的高毛利率源自其现有矿山,对现有矿山的尾矿进行处理获得骨料,其成本几乎只有加工成本而不包含资源成本。)

据统计,2018-2022年,上市建材企业骨料板块的平均利润率均高于45%,但受需求端收缩等因素的影响,上市建材企业砂石板块平均利润波动回落。2018年上市建材企业骨料板块平均利润率为56.05%,当年全国砂石需求量萎缩明显,砂石价格走低,平均利润率有所下降。2019-2022年骨料板块平均利润率持续回落,由2019年的60.66%回落至2022年48.61%,至2023年上半年,平均利润率已降至44.58%。

数据来源:部分上市公司年报&砂石数据中心整理

图3-4 2018-2023年上半年部分上市建材企业砂石板块平均利润率

截止到2023年6月底,在下表所示的上市建材企业中,砂石板块毛利率最高的是上峰水泥,毛利率70.29%;毛利率较低的上市企业是西藏天路,为26.42%,目前,多数上市建材企业的砂石板块毛利率仍高于本公司水泥板块毛利率。

表3-2 2023年上半年部分上市建材企业砂石板块营收(单位:元)

数据来源:各上市公司年报&砂石数据中心整理

总体来看,上市建材企业砂石板块的平均利润率长期处于高位,通过平均利润率可以在一定程度上反映出,砂石行业的利润率仍处于较高水平,但由于砂石行业已由增量市场转变为存量市场,加之砂石价格持续下降,预计利润率未来再出现大幅上升的可能性不大。

四、2023年全国砂石类采矿权出让简析

01、2023年全国共出让砂石类采矿权1105宗

据不完全统计,2023年全国共成功出让砂石类采矿权1105宗(2023年成交采矿权仅统计大陆地区,不包含港澳台),涉及批复总储量约348.5亿吨,平均设计年产能约196万吨。各省份因其地形地势、区位条件不同,砂石类采矿权出让数量存在较大差异。就2023年全年成功出让的采矿权数量来看,新疆数量最多,高达254宗;贵州与山西次之,分别有103宗和83宗;宁夏和福建数量最少,分别出让了2宗和1宗。2023年,除北京、天津和上海三直辖市外,河北亦无新成交采矿权。

从2023年新成交的砂石类采矿权母岩岩性来看,主要仍以石灰岩和砂岩为主,两种岩性分别占比38.91%和32.76%;花岗岩次之,占比约为11.31%;凝灰岩、白云岩、玄武岩、安山岩、大理岩、片麻岩、闪长岩等均占一定的比例,分别约在1%-4%之间。

数据来源:砂石骨料网数据中心

图4-2 2023年新成交砂石类采矿权矿山岩性统计

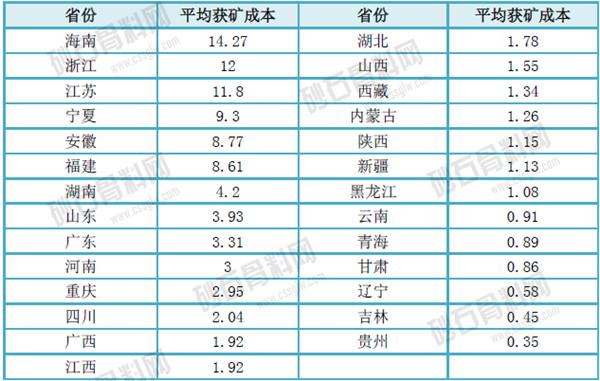

02、2023年全国砂石类采矿权平均获矿成本约2.83元/吨

获矿成本方面,2023年全国新成交砂石类采矿权的平均获矿成本约2.83元/吨。其中,海南省与浙江省的平均获矿成本相对较高,分别为14.27元/吨和12元/吨,远高于全国平均水平。江苏、宁夏、安徽、福建等省份也较高,平均获矿成本均高于8元/吨;而贵州与吉林两省份获矿成本较低,分别仅为0.35元/吨和0.45元/吨。

表4-1 2022年部分地区砂石类采矿权平均获矿成本统计(单位:元/吨)

数据来源:砂石骨料网数据中心

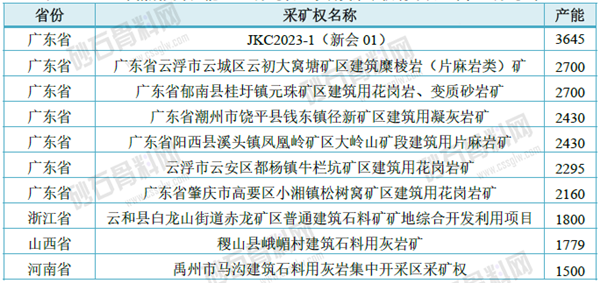

03、2023年广东省成交7宗年产2000万吨以上采矿权

来自砂石骨料网矿权通的数据显示,在2023年新成交的采矿权中,有10宗采矿权的设计产能超1500万吨/年。在上述10宗采矿权中,广东有7宗,总设计产能18360万吨年,占广东2023年新增总产能的54%。除广东省外,浙江省、山西省与河南省2023年各成交了1宗年产超1500万吨采矿权。

表4-2 2023年新成交年产能1500万吨以上砂石类采矿权统计表(单位:万吨/年)

制表:砂石骨料网数据中心

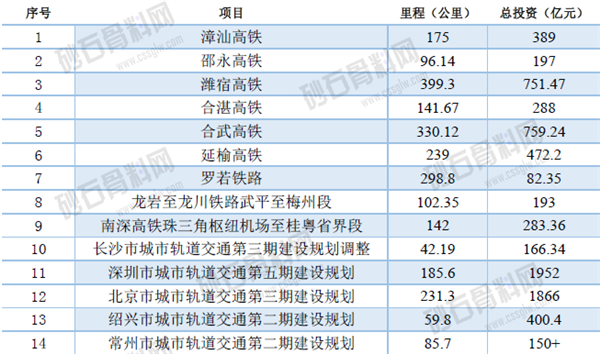

五、2023年新增部分重大建设项目

据不完全统计,2023年国家发改委批复了各类铁路、轨道交通等建设项目14个,投资金额总超7950亿。从地域分布来看,2023年国家批复的铁路项目主要集中在华东、华南、华中和西北地区。除铁路项目外,京津冀、长三角、粤港澳大湾区、长株潭四地均有地市轨道交通规划获得批复。

其中,在京津冀地区,2023年5月,北京市城市轨道交通第三期建设规划获国家发改委批复,共包含11个项目,规划里程约231.3公里,总投资金额1866亿元;在长三角地区,绍兴与常州两地轨交二期规划均于2023年获批,两地规划里程合计145.5公里,总投资金额为超550亿元;在粤港澳大湾区,2023年4月,深圳市城市轨道交通第五期建设规划获国家发改委批复,共包含11个项目,规划里程约185.6公里,总投资金额1952亿元。

我们认为,“十四五”期间,京津冀地区、长三角地区、粤港澳大湾区仍是基建投资重点发展区域,未来上述地区可作为核心目标市场来优先布局砂石项目。

表4-3 2023年国家发改委部分批复建设项目

制表:砂石骨料网数据中心

六、2024年中国砂石市场预测

01、需求方面

来自国家统计局的数据显示,截止到2023年12月,我国房地产开发商投资110912.88亿元,较上年同期下降9.6%,为自2022年4月以来连续负增长的第22个月。可以预见,2024年我国房地产市场仍将难有起色,2024年,无论是新出让采矿权还是即将投产砂石项目,均将达到一个阶段峰值,在房地产砂石用量未出现明显恢复前,预计砂石供应过剩的情况在2024年或将更加突出,而大型砂石产品供应商们可能提前进入抱团取暖阶段。

02、供应及价格方面

供应方面,在房地产市场萧条的大背景下,许多地区土地收入明显减少,2024年,资源富集区域采矿权出让频率或将提高,但预计平均获矿成本或将继续回落,而流拍及中止的采矿权数量也将增加。价格方面,在需求萎缩、供应放量的情况下,预计2024年砂石价格还将小幅下降。

03、热点区域方面

据了解,2024年将有多个千万吨级大型骨料线投产或达产,其中,2024年仅长江沿线可通过长江运输的千万吨级砂石企业就将有2.69亿吨/年的新增产能冲击市场;而珠江/西江沿线2024年新投产千万吨级砂石项目的总产能也达到1.81亿吨(2025年新增产能或为1.49亿吨)。因此,可以预见,待上述产能陆续完成释放,长江及珠江沿线的砂石供应格局或将发生显著变化。预计2024年上述区域的砂石价格或将进一步回落,而流通性较强区域的砂石价格回落将更加明显。

04、2024年需求预测

2024年是全面贯彻落实党的二十大精神的关键之年,是深入实施“十四五”规划的攻坚之年,但目前我国经济仍存在诸多挑战,主要是有效需求不足、部分行业产能过剩、社会预期偏弱、风险隐患仍然较多,国内大循环存在堵点,外部环境复杂性、严峻性、不确定性上升;但综合来看,我国发展面临的有利条件强于不利因素,经济回升向好、长期向好的基本趋势没有改变。预计,2024年我国经济或将实现5%-6%之间的增幅,固定资产投资额将较2024年小幅增长,2024年我国骨料需求量预计在150亿吨上下波动,全国砂石平均价格降幅或将在3%-5%,但不排除部分地区受航运运费变化及航道堵塞而出现小幅上升。