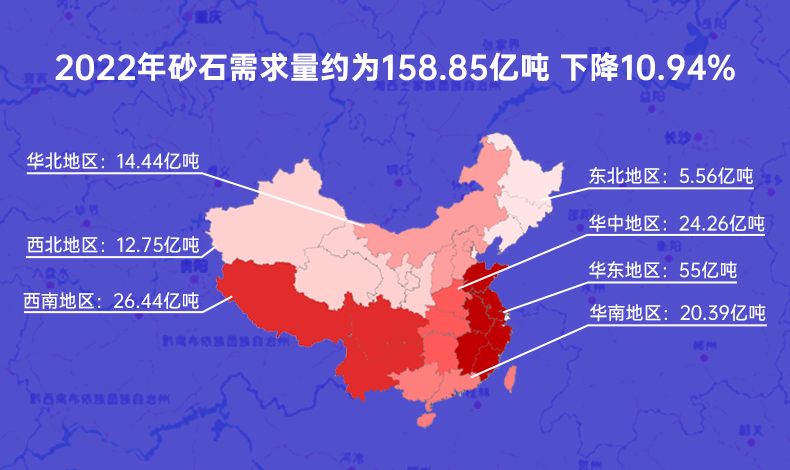

据砂石数据中心不完全统计,2022年我国砂石需求量约为158.85亿吨,较2021年的178.36亿吨下降10.94%。

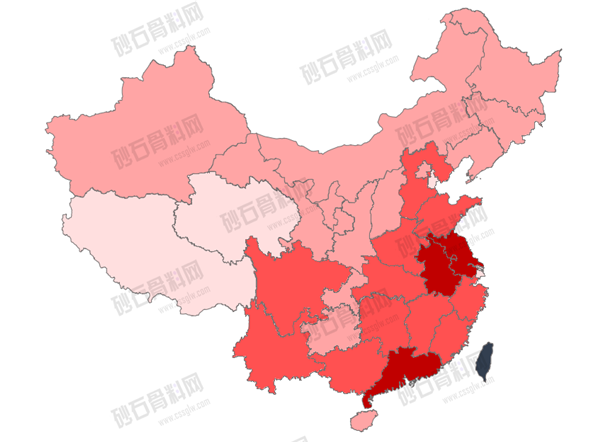

分省来看,2022年,广东、江苏和安徽三省年需求量较大,均在10亿吨以上;分区域来看,华东、华中地区砂石需求量较旺盛,占我国砂石需求总量的五成左右。

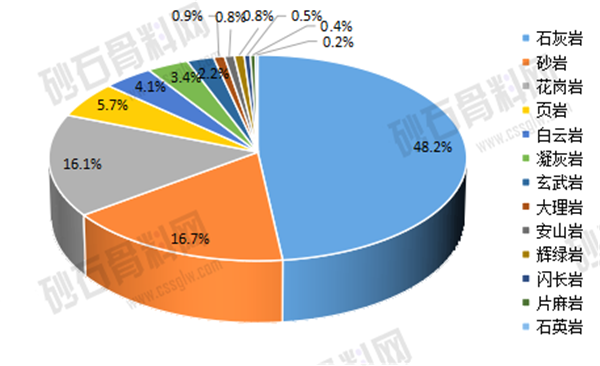

截至2022年底,全国在册砂石类矿山总计约17351座,较2021年的16374座增长5.97%,净增977座,其中,贵州、四川与云南三地在册砂石类矿山数量大于1500座;在册砂石类矿山岩性以石灰岩、砂岩和花岗岩为主;

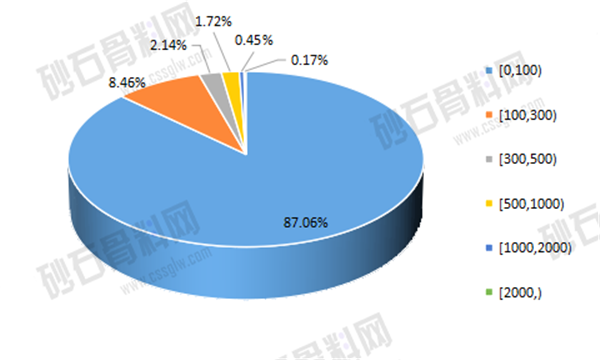

目前行业现存砂石类矿山生产规模偏小现象仍然存在,设计年生产规模小于100万吨的占比高达87.06%,大于等于100小于500万吨的占比约10.60%,大于等于500万吨的仅占2.34%。2022年12月,全国砂石价格指数为99.63,碎石、机制砂、天然砂的平均到用料单位价格分别为102元/吨、115元/吨和129元/吨,与2022年1月相比,全国砂石价格指数下跌2.59%,碎石、机制砂、天然砂价格分别别下降1元/吨、4元/吨和3元/吨;2022年全国新成交砂石类采矿权959宗,平均获矿成本约2.25元/吨,较2021年的4.48元/吨下降2.23元/吨。

一、2022年砂石骨料需求情况分析

1、2022年中国砂石消费总量下降10.94%

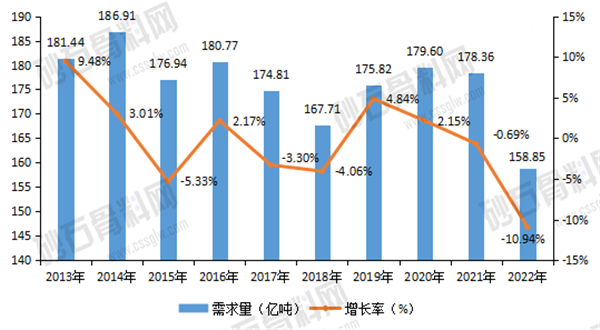

据砂石骨料网数据中心统计,近十年,全国砂石骨料需求量处于波动下降状态,从2013年的181.44亿吨降至2022年的158.85亿吨。2022年,受前期疫情翘尾及年末全面放开疫情反弹影响,砂石需求量较2021年相比下降明显,降幅达10.94%。砂石骨料网数据中心认为,目前,我国砂石市场已经由增量市场转变为存量市场。后疫情时代,随着经济复苏,并在国家大力推进基础设施建设高质量发展的背景下,预计2023年全国砂石年需求量或将止跌回升。

数据来源:砂石骨料网数据中心

图1-1 2013-2022年我国砂石骨料需求量及增速统计

2022年,受疫情影响,全国砂石需求量出现负增长。疫情管控结束后,整体经济和基建投资增长或有所反弹,预计2023年全国砂石总需求量或将继续保持在160-180亿吨上下波动。

2、2022年仅2个省份砂石骨料需求量出现正增长

据统计,2022年全国砂石骨料需求量约为158.8亿吨,从各省具体需求量来看,区域的需求差异巨大。年需求量在10亿吨以上的省份有广东、江苏和安徽。年需求量在1亿吨以下的省份有天津、上海、青海与西藏。由此可知,沿海及中东部地区的砂石需求相对旺盛,西北及东北地区的砂石需求量相对较少。

制图:砂石骨料网数据中心

图1-2 2022年分省砂石骨料需求热力图

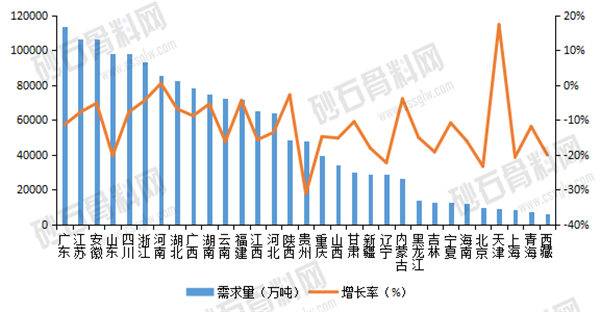

从数值上来看,2022年砂石骨料需求量超过5亿吨的省份有:广东、江苏、安徽、山东、四川、浙江、河南、湖北、广西、湖南、云南、福建、江西及河北等14个省份。从增长情况来看,2022年,仅天津市和河南省砂石需求量同比上升,天津市砂石骨料需求量出现恢复性增长,较2021年增长17.33%,两年平均增速为10.34%。而贵州省、北京市与辽宁省需求量降幅较大,同比分别减少31.12%、23.31%和22.28%。

数据来源:砂石骨料网数据中心

图1-3 2022年分省砂石骨料需求量及增速

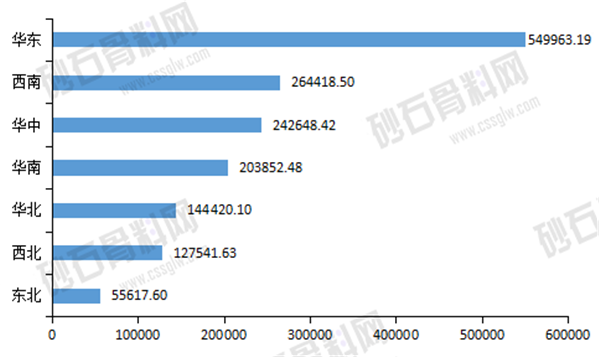

3、华东砂石骨料需求量超全国总量1/3

分区域来看,华东、华中地区砂石需求量依然较旺盛。2022年华东地区砂石需求量为55亿吨,占我国砂石总需求量的35%,华中地区为24.26亿吨,华南地区为20.39亿吨,三者合计达99.65亿吨,占我国砂石总需求量的六成以上;西北、西南、东北与华北四个区域的需求总量仅占我国总需求量的37%。

数据来源:砂石骨料网数据中心

图1-4 2022年分区域砂石骨料需求量统`计(单位:万吨)

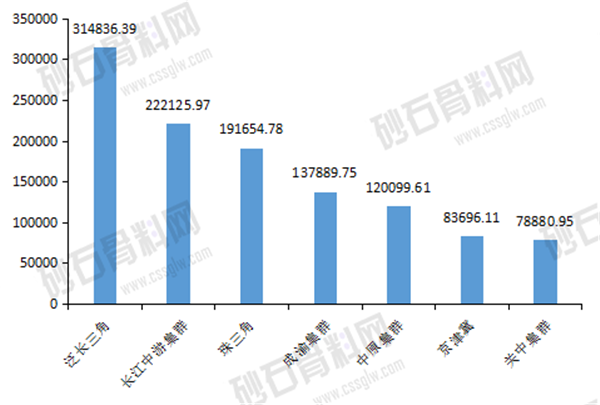

从砂石需求热点板块来看,以泛长三角集群为首七大板块集聚了中国砂石需求总量的72%,年度需求总量高达近115亿吨。热点区域砂石消费集聚化特征愈发明显,其中长江沿线三大集群(泛长三角、长江中游、成渝)合计需求量达67.49亿吨,占全国砂石需求总量的42%左右。

数据来源:砂石骨料网数据中心

图1-5 2022年热点区域砂石骨料需求量(单位:万吨)

以长江流域和珠江流域为例,两区域骨料需求多聚集在长三角与珠三角两大城市群,骨料资源主要集中在流域中游地区,且砂石类矿山多沿江分布,这一分布特征有利于降低运输成本,能在一定程度上提高本企业产品的竞争力。

二、2022年分省砂石骨料矿山分布特征

砂石矿山虽在全国范围内都有分布,但并不均匀,各地区砂石矿山的主流岩性也存在较大差异,并且受物流交通、需求、资源禀赋等因素影响,各地砂石矿山的规模也差别较大。近年来环保政策趋严,行业集中度不断提升,但目前我国中、小型矿山占比仍然较大。据不完全统计,截至2022年底,全国在册砂石类矿山数量约17351座,与2021年砂石类矿山数量相比增加约5.97%。

贵州、四川、云南等地在册砂石类矿山数量仍大于1500座,这些地区的砂石类矿山有待进一步整合。湖北、湖南、广东、贵州、新疆、吉林等地矿山整合关停力度较大,矿山数量较“十三五”期间均有小幅减少,未来以上地区砂石供应结构或将有所优化。

表2-1 2022年分省在册砂石类矿山数量统计表

制表:砂石骨料网数据中心

截止到2022年底,在统计的这些砂石类矿山中,石灰岩、砂岩和花岗岩矿山数量位居前三,分别占比48.2%、16.7%、16.1%。上述特征反映出,我国目前的砂石类矿山仍多以软岩为主,各类岩性矿山在数量上存在较大差异。

制图:砂石骨料网数据中心

图2-1 2022年在册砂石类矿山岩性分布图

据统计,目前行业现存砂石类矿山生产规模偏小现象仍然存在,设计年产小于100万吨的占比高达87.06%,大于等于500小于1000万吨的占比约1.72%,大于等于1000万吨的仅占0.62%。

制图:砂石骨料网数据中心

图2-2 2022年在册砂石类矿山设计年产(单位:万吨/年)

三、2022年砂石骨料价格及收益情况分析

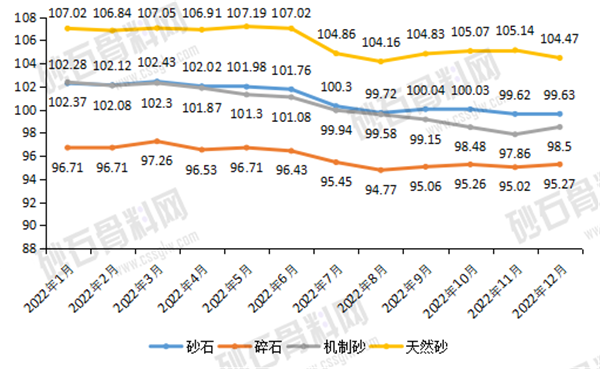

1、全国砂石价格指数全年微跌2.59%

数据来源:砂石骨料网数据中心

图3-1 2022年全国砂石价格指数变化趋势图

来自砂石骨料网行情通的数据显示,2022年全国砂石价格指数全年微跌2.65个百分点,跌幅为2.59%。分品类来看,碎石全年跌1.44个百分点,机制砂跌3.87个百分点,天然砂跌2.55个百分点,从价格指数变化趋势来看,2022年砂石价格均呈现不同程度的下降趋势。

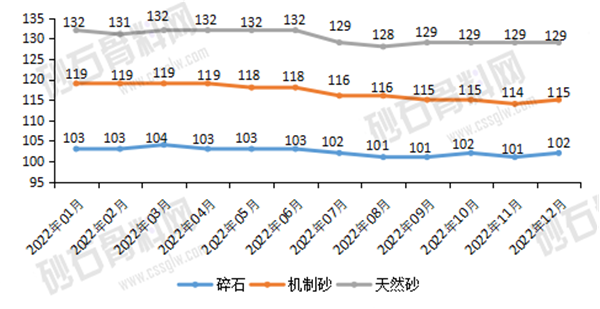

2、2022年全年砂石价格均小幅下降

来自砂石骨料网行情通的数据显示,2022年全国砂石平均到用料单位价格均小幅下降。截至2022年12月,碎石、机制砂、天然砂的平均到用料单位价格分别为102元/吨、115元/吨和129元/吨,碎石平均到用料单位价格与2022年1月价格相比下降1元/吨,机制砂价格较1月下降4元/吨,天然砂价格则较1月下降3元/吨。

数据来源:砂石骨料网数据中心

图3-2 2022年全国砂石到用料单位价格变化趋势图(单位:元/吨)

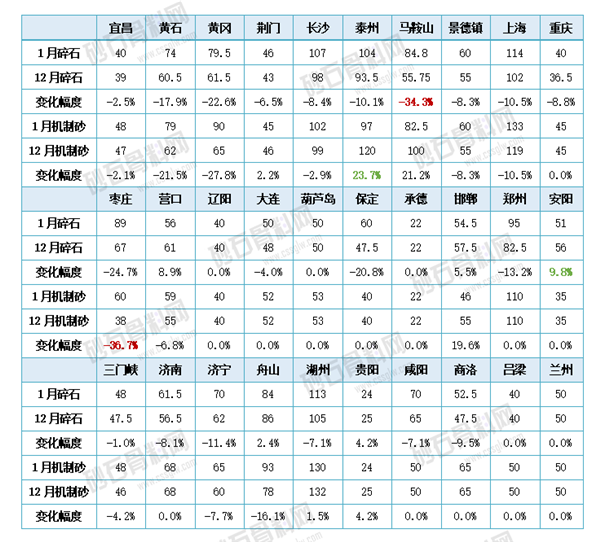

3、2022年样本城市碎石价格变化情况

在纳入砂石骨料网行情通监测的30个样本城市中,2022年碎石出厂价格上涨的城市有5个,机制砂出厂价格上涨的城市有6个。其中,碎石出厂价格跌幅最大的为马鞍山市,跌幅为34.3%,机制砂跌幅最大为枣庄市,跌幅为36.7%;碎石涨幅最大的为安阳市(9.8%),机制砂涨幅最大为泰州市(23.7%)。

表3-1 2022年全国部分样本城市砂石出厂价格变化(单位:元/吨)制表:砂石骨料网数据中心

4、近五年部分上市建材企业砂石板块平均利润情况

在上市建材企业的众多板块中,骨料板块的收益率较高,并且长期处于高位。(本次纳入统计的上市建材企业均属水泥企业,而目前水泥企业骨料业务的高毛利率源自其现有矿山,对现有矿山的尾矿进行处理获得骨料,其成本几乎只有加工成本而不包含资源成本。)据统计,2017-2021年,上市建材企业骨料板块的平均利润率均高于50%。受供给端收缩等因素的影响,上市建材企业砂石板块平均利润波动回落。2017年上市建材企业骨料板块平均利润率为58.79%;2018年,全国砂石需求量萎缩明显,砂石骨料的价格走低,平均利润率有所下降。2020-2021年,平均利润率持续回落,由2019年的60.66%回落至2021年50.26%。

数据来源:部分上市公司年报&砂石数据中心整理

图3-3 2017-2021年部分上市建材企业砂石板块平均利润率

截止到2021年底,在下表所示的上市建材企业中,砂石板块毛利率最高的是上峰水泥,毛利率为79.92%;毛利率较低的上市企业祁连山,毛利率为35.43%,无论是上峰水泥还是祁连山,其砂石板块毛利率均高于本公司水泥板块毛利率。

表3-2 2021年部分上市建材企业砂石板块营收(单位:元)

数据来源:各上市公司年报&砂石数据中心整理

总体来看,上市建材企业砂石板块的平均利润率长期处于高位,通过平均利润率可以在一定程度上反映出,砂石行业的利润率仍处于较高水平,但由于砂石行业已经由增量市场转变为存量市场,加之砂石价格有所下降以及拿矿成本上升,预计利润率未来再出现大幅上升的可能性不大。

四、2022年全国砂石类采矿权出让简析

1、2022年全国共出让砂石类采矿权959宗

据不完全统计,2022年全国共成功出让砂石类采矿权959宗(2022年成交采矿权仅统计大陆地区,不包含港澳台等地),总涉及批复储量约395.34亿吨,平均设计年产能约228.36万吨。各省份因其地形地势、区位条件不同,砂石类采矿权出让数量存在较大差异。就2022年全年成功出让的采矿权数量来看,新疆维吾尔自治区数量最多,高达202宗;贵州、广西次之,分别达到了116和79宗;江苏和宁夏回族自治区数量最少,均只出让了1宗。2022年,北京、天津及上海三地无新成交采矿权。

数据来源:砂石骨料网数据中心

图4-1 2022年全国新成交砂石类采矿权数量热力分布图

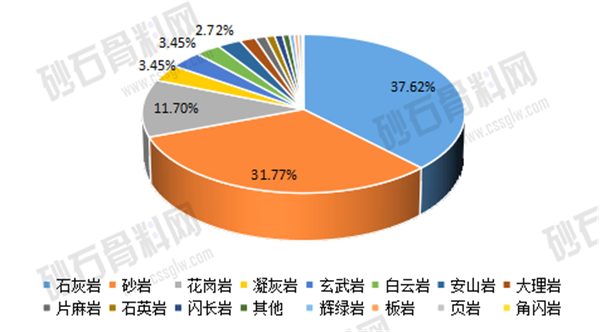

从2022年新成交的砂石类采矿权母岩岩性来看,主要以石灰岩和砂岩为主,两种岩性分别占比37.62%和31.77%;花岗岩次之,占比约为11.70%;玄武岩、凝灰岩、白云岩、安山岩、大理岩、片麻岩等均占一定的比例,约在1%-5%之间。

数据来源:砂石骨料网数据中心

图4-2 2022年新成交砂石类采矿权矿山岩性统计

2、2022年全国砂石类采矿权平均获矿成本约2.25元/吨

获矿成本方面,2022年全国新成交砂石类采矿权的平均获矿成本约2.25元/吨。其中,浙江省平均获矿成本最高,高达22.15元/吨,远高于全国其他省份水平。安徽、山西等省市次之,平均获矿成本高于5元/吨;贵州、吉林等省份获矿成本价格较低。

表4-1 2022年部分地区砂石类采矿权平均获矿成本统计(单位:元/吨)

数据来源:砂石骨料网数据中心

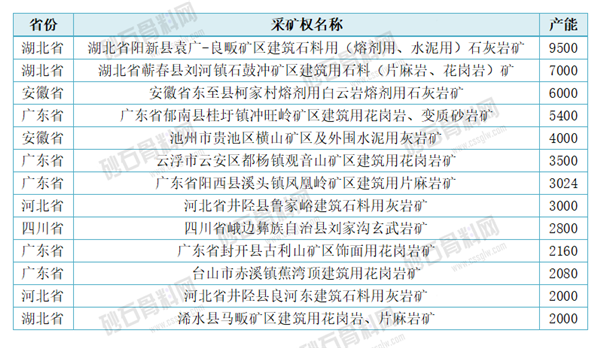

表4-2 2022年新成交设计年产能两千万吨级砂石类采矿权统计表(单位:万吨/年)

制表:砂石骨料网数据中心

五、2022年新增部分重大建设项目

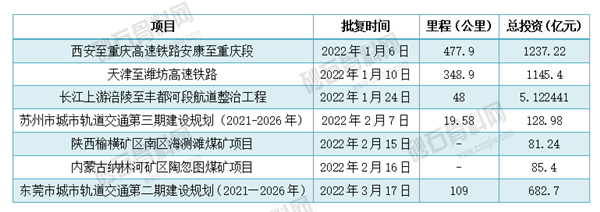

据不完全统计,2022年仅国家发改委就批复了各类铁路、轨道交通及航道整治等建设项目7个,投资金额总计近3367亿元。从地域分布来看,2022年国家批复项目主要集中在华东、华北和西北地区。除上述重大建设项目外,京津冀、长三角地区和粤港澳大湾区三大区域城际和市域(郊)铁路也将作为重大工程纳入“十四五”规划。其中,在京津冀地区,新开工项目约1000公里,加快构建“四纵四横一环”通道格局,形成北京、天津中心城区与新城、卫星城之间的“1小时通勤圈”,京雄津保唐“1小时交通圈”;在长三角地区,新开工项目约4000公里,打造1小时到1个半小时城际交通圈、城市中心城区与周边城镇组团间半小时到1小时通勤网;在粤港澳大湾区,新开工项目约1000公里,加快形成以广深港、广珠澳和跨珠江口为主轴,“轴带支撑、极轴放射”的多层次铁路网络,实现大湾区主要城市间1小时通达。砂石骨料网数据中心认为,“十四五”期间,京津冀地区、长三角地区、粤港澳大湾区将成为基建投资重点发展区域,未来上述地区可发展为目标市场来优先布局砂石项目。

表4-3 2022年国家发改委部分批复建设项目

制表:砂石骨料网数据中心

六、2023年中国砂石市场预测

6.1 砂石市场将由卖方市场转变为买方市场

据砂石骨料网数据中心了解,预计2023年将有多条大型骨料线投产或达产,比如华新亿吨线、中中电建长崃(浠水)项目(二期2000万吨)、都昌宏升新材料骨料项目(6000万吨)、浙交三门县健跳镇其头山项目(1550万吨)、海螺封开古利山矿(2000万吨)、华润封开大排矿(3000万吨)、中电建阳西凤凰岭矿(3000万吨)及中电建广州花山矿(1000万吨)等,沿江、沿海地区的砂石供应格局或将发生显著变化。预计2023年部分区域砂石市场或将由卖方市场转变为买方市场,流通性较强区域的砂石价格或将出现明显回落。

6.2 建材产业园、尾矿处理、矿地综合利用,三形式助力高质量发展

建材产业园——建材产业上下游协同开发;尾矿处理——将矿山吃干榨净;矿地综合利用——通过短平快矿山开采增加土地供应。上述三种砂石产业发展模式逐渐成为国内砂石发展的推荐性开发模式,将从多维度助力我国砂石骨料行业的健康有序发展。

6.3 2023年我国骨料需求预测

2023年是贯彻党的二十大精神的开局之年,也是“十四五”规划实施的中坚之年,尽管外部环境复杂严峻,世界经济陷入滞胀风险上升,国内经济恢复基础尚不牢固,但是我国经济韧性强、潜力大、活力足、长期向好基本面没有改变。随着疫情防控转入新阶段,各项政策不断落实落细,生产生活秩序有望加快恢复,经济增长内生动力将不断积聚增强。预计,2023年我国经济或将实现5%-8%之间的增幅,固定资产投资额将较2022年小幅增长,2023年我国骨料需求量预计在160-180亿吨上下波动,全国砂石平均价格降幅或将达5%左右,但不排除部分地区受环保督察或环境整治而出现小幅上升。